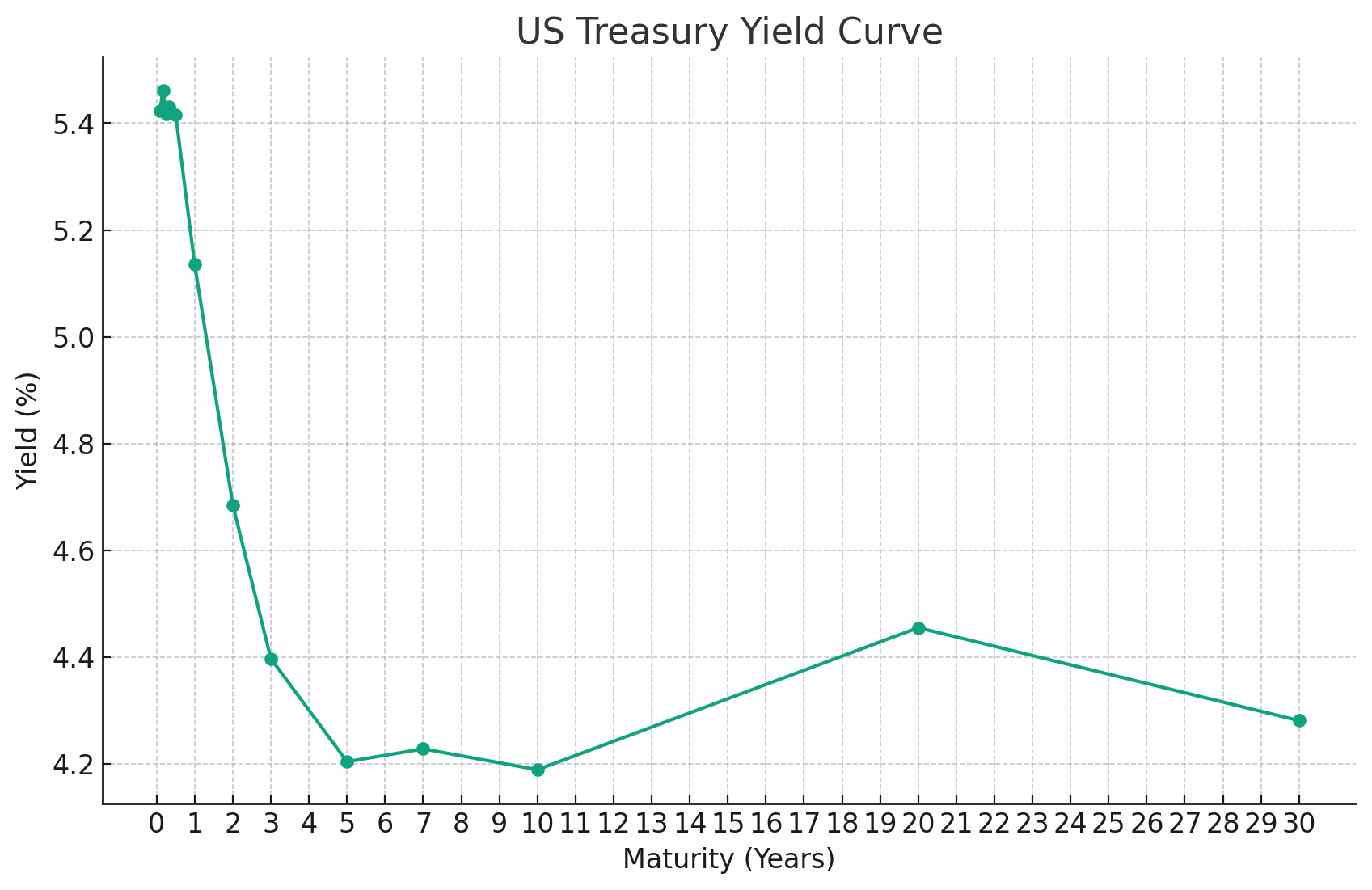

شهدت عوائد السندات الأمريكية تحركات متباينة في تداولات اليوم، حيث سجلت العوائد على السندات قصيرة الأجل ارتفاعات طفيفة، بينما تراجعت عوائد السندات متوسطة وطويلة الأجل.

الجدول يوضح اتجاهين متعاكسين، حيث يمكن تفسير الارتفاع في عوائد السندات قصيرة الأجل كتوقع لسياسة نقدية أكثر تقييداً في الأجل القصير، في حين أن الانخفاض في عوائد السندات طويلة الأجل يعكس توقعات المستثمرين لتباطؤ النمو أو التضخم على المدى الطويل.

إليك جدول يلخص التغيرات في عوائد السندات الأمريكية لهذا اليوم:

| الرمز (SYMBOL) | العائد (YIELD) | التغيير (CHANGE) |

|---|---|---|

| US 1-MO شهر واحد | 5.423% | +3 نقاط أساس |

| US 2-MO | 5.461% | +4.9 نقاط أساس |

| US 3-MO | 5.417% | +1.9 نقاط أساس |

| US 4-MO | 5.431% | +0.5 نقطة أساس |

| US 6-MO | 5.416% | +5 نقاط أساس |

| US 1-YR عام واحد | 5.135% | -0.9 نقطة أساس |

| US 2-YR | 4.685% | -4.2 نقاط أساس |

| US 3-YR | 4.397% | -4.5 نقاط أساس |

| US 5-YR | 4.204% | -4.7 نقاط أساس |

| US 7-YR | 4.228% | -5 نقاط أساس |

| US 10-YR عشرة أعوام | 4.189% | -5 نقاط أساس |

| US 20-YR | 4.455% | -5.3 نقاط أساس |

| US 30-YR | 4.281% | -4.9 نقاط أساس |

انقلاب منحنى العائد، كما يظهر في الرسم البياني التالي، هو حالة في الأسواق المالية حيث تصبح العوائد على السندات قصيرة الأجل (أقل من عامين في الرسم) أعلى من عوائد السندات طويلة الأجل.

هذا يعتبر غير عادي لأن المستثمرين عادة ما يتوقعون عائداً أعلى لتحملهم مخاطر أطول فترة استثمار.

سبب انقلاب المنحنى يكون جراء توقعات بحدوث تباطؤ اقتصادي أو ركود أو تراجع للتضخم في المدى الطويل، مما يجعل المستثمرين يتوقعون خفض للفائدة مما يخفض عوائد السندات طويلة الأجل.

تغيير السياسة النقدية يمكن أن يعيد الرسم إلى حالته الطبيعية بحث إذا قام البنك المركزي بتخفيض أسعار الفائدة، قد يؤدي ذلك إلى انخفاض العوائد قصيرة الأجل لتصبح أقل من تلك طويلة الأجل بعكس ما يجري الآن ويعود الأمر إلى طبيعته.