يجتمع الاحتياطي الفيدرالي الأمريكي يوم الثلاثاء ويعلن قراراته بعد اجتماع يوم الأربعاء وذلك في تمام الساعة 21:00 بتوقيت الكويت

السوق يتوقع وباحتمالية 99.8% أي تقريبا أنه من شبه المؤكد أن يقوم الأعضاء برفع معدل الفائدة الفيدرالية

من مستوى 5.25% لتصبح عند 5.5% كحد أقصى للنطاق المستهدف.

إذا فإن تم ذلك فلن يؤثر على السوق كونه مسعر مسبقا ومتوقع من قبل المتداولين.

إلا أن الجدل يحوم حول ما إذا كان هناك رفع إضافي لمعدل الفائدة في سبتمبر أو في بقية العام الحالي.

حيث يرى الاقتصادي الشهير ورئيس الفيدرالي السابق بن برنانكي بأن رفع الفائدة بعد يوليو الحالي يعتبر أمر صعب المنال.

بالمقابل فإن عدد من الاقتصاديين يرون أن التضخم الأساسي لم يتراجع بعد بالشكل المقنع

حيث سجل في آخر قراءة 4.8% وهو مستوى بعيد عن هدف الفيدرالي عند 2.0%

وذلك رغم تراجع التضخم العام بسبب تراجع أسعار السلع المتقلبة إلى 3.1%

إذا فإن هذا الانقسام في السوق لن يعالجه إلا المزيد من البيانات التي سترجح كفة على أخرى

وهذا ما يتوقع أن يتمسك به الفيدرالي في بيانه وأيضا على لسان رئيسه جيروم باول في المؤتمر الصحفي

حيث سيتمسك بأن البيانات هي التي ستحدد ما إذا كان من المطلوب رفع معدل الفائدة بشكل إضافي أم لا

ولا شك أنه لن يقوم بأي تلميح على أن خفض معدل الفائدة أمر قريب

حيث لا يريد للدولار أن ينهار أو التضخم أن يعود للارتفاع

بل يريد استقرار نسبي وتحرك بطيء سواء للدولار أو التضخم

هذا التحرك البطيء المستهدف من الفيدرالي دفع عوائد الخزانة الأمريكية للاستمرار بتحركات محدودة منذ بداية الشهر الحالي رغم تراجع قصيرة الأجل منها

إلا أنها ما تزال تسعر مستويات مرتفعة للمدى القصير جدا كفترة شهر

بينما للمدى الأبعد فإن عوائد أجل 10 أعوام تبين أن الخطوات التالية هي خفض للفائدة بشكل عام

وكما أشرنا سابقا فإننا نرى أن التضخم يتوقع له التراجع بشكل بارز خلال اغسطس أو سبتمبر وما بعدهما

ولذا فإن عوائد السندات يتوقع لها فيما بعد أن تتراجع عن المستويات الحالية.

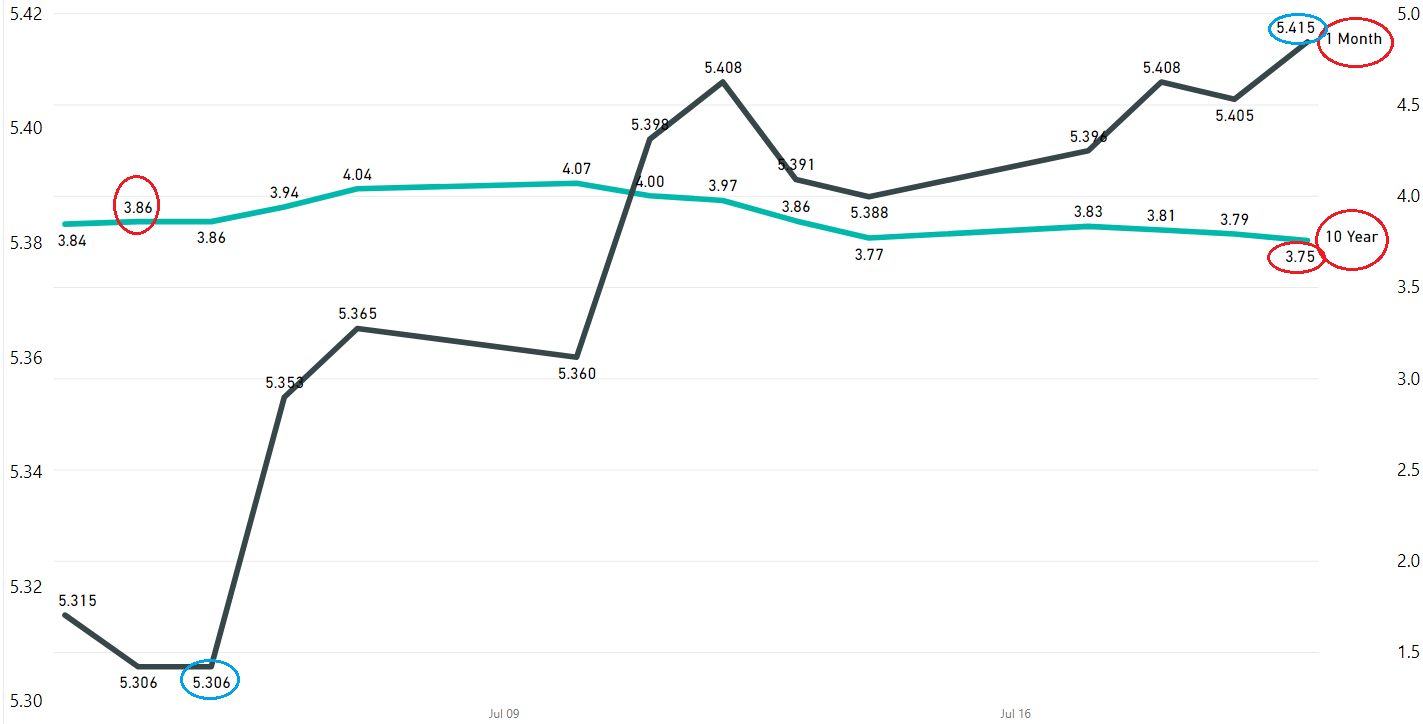

اليكم رسم يبين عوائد أجل شهر واحد وعوائد أجل 10 أعوام وما يسمى بانقلاب العائد أي أن الوضع ليس بالطبيعي المعتاد

حيث حاليا عوائد المدى الأبعد 10 أعوام هي أقل عند 3.75% مقارنة بعوائد المدى الأقل وهنا بالرسم فترة شهر واحد فقط عند 5.41%

هذا وتراجعت عوائد أجل 10 أعوام من قمة يوليو عند 4.07% إلى 3.75%

بينما عوائد أجل شهر ارتفعت من 5.3% إلى 5.41% لتسعر رفع معدل الفائدة يوم الأربعاء المقبل.

- ماذا يعني ذلك للدولار الأمريكي؟

مؤشر الدولار الأمريكي في الاسبوع الحالي حقق مكاسب وتخلى عن مستويات الـ 99 ليعود إلى فوق الـ 100

الارتفاع يأتي جراء توقع بأن الفيدرالي سيحافظ (في المدى القصير) على استقرار الدولار الأمريكي

في وجه موجة رفع معدل الفائدة المتوقعة في منطقة اليورو والمملكة المتحدة خلال الفترة المقبلة

حيث كما أشرنا سابقا فإنه لا يريد للدولار الأمريكي أن يتراجع بشكل سريع أمام تلك العملات

مما يؤدي إلى عودة التضخم للارتفاع بل يتقبل أن يكون تراجع الدولار متدرج زمنيا.

ولا شك أن نتائج اجتماع البنك المركزي الأوروبي يوم الخميس أيضا تؤثر على سعر مؤشر الدولار الأمريكي في السوق.

ولذا فإن العوامل الاساسية تعتبر متوازنة ومتشابكة بشكل عام.

- وماذا يعني ذلك لسوق الأسهم الأمريكي؟

يعني ذلك أن الفيدرالي سيستمر بالتأثير وكبح وتيرة الإنفاق من خلال مستويات الفائدة المرتفعة

مما يعني أن نتائج الشركات لن تتحسن في المدى القريب ولكن يمكن أن يكون هناك تفاؤل في المدى الأبعد حينما يعلن الفيدرالي عن انتهاء معركته لمكافحة التضخم.

حينها يمكن لسوق الأسهم أن يرتفع جراء التفاؤل بتراجع معدلات الفائدة وعودة نمو أرباح الشركات بشكل أقوى من أعوام 2021 حتى 2023.

وهذا ما يزال يسمح لأسواق الأسهم بعمل تصحيح للحركة في أي وقت

وقد يحدث أو قد لا يحدث مثل هذا التصحيح حيث ذلك مرهون بتقلب حالة المستثمرين من التفائل والخوف

إلا أن الضغوط المستمرة من قبل البنوك المركزية الكبرى التي ترفع معدلات الفائدة تعتبر كبيرة جدا على سوق الأسهم الذي قد يتحول في أي لحظة إلى حالة الخوف!