تستعد الأسواق لما سيقرره الاحتياطي الفيدرالي الأمريكي يوم الأربعاء المقبل بشأن برامج التحفيز والموعد المحتمل لرفع معدل الفائدة

خلال السنوات الماضية كان الفيدرالي الأمريكي أقل تشددا مما تزنه الأسواق

حيث احتاج إلى وقت طويل حتى يتخلص نهائيا من برامج التحفيز ويرفع معدلات الفائدة

ولذا فالتدرج أمر معتاد في سياساته رغم بعض الأصوات التي تدعو للتعجيل برفع معدل الفائدة

ولذا وكما أشار رئيس الفيدرالي الأمريكي في اجتماعه الأخير بأن الانتهاء من خفض التحفيزات مناسب أن يكون في منتصف العام المقبل وبعدها بعدة أشهر من المناسب رفع معدل الفائدة

أي أن الفيدرالي يرى رفع معدل الفائدة في نهاية العام المقبل 2022

ولذا فإن إقرار هذا الأمر متوقع جدا كسيناريو أول محتمل وفق التصريحات وتاريخ الفيدرالي

مما يجعل ردة فعل الأسواق وفق هذا السيناريو محتملة أن تكون لصالح أسواق الأسهم لتسجيل ارتفاعات جديدة في المدى المتوسط

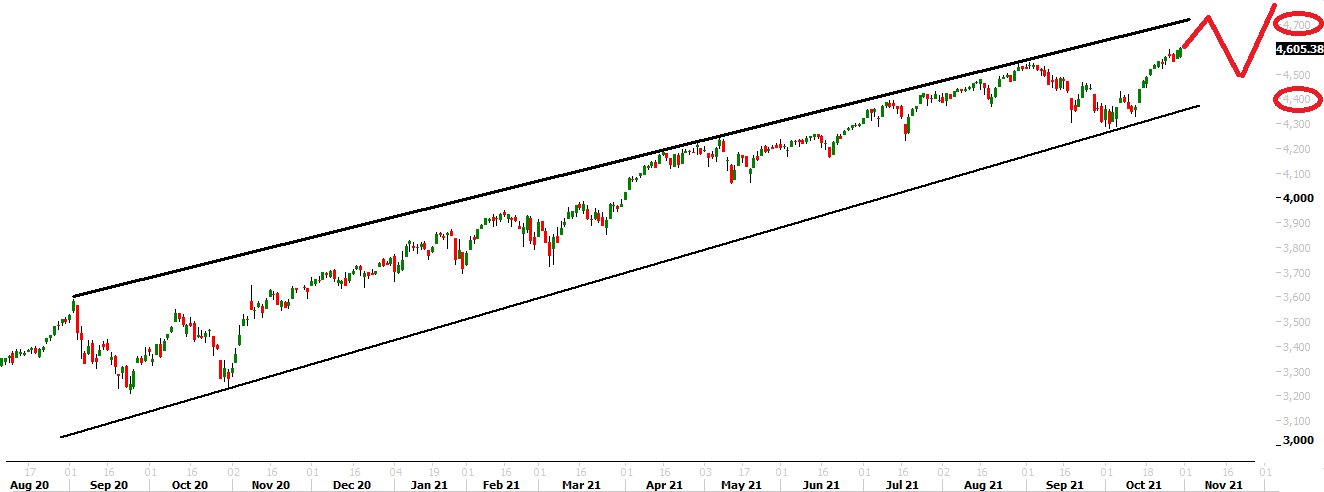

حيث ما يزال المسار الصاعد لمؤشرات الأسهم الأمريكية مستمر والحركة المتوقعة أن تصل إلى مستويات جديدة ثم يحدث تصحيح للأسعار

لمؤشر اس اند بي 500 وفق الرسم التالي فإن الاتجاه الصاعد المتدرج مستمر

وقد تستمر المكاسب حتى 4700 وثم يحدث تصحيح للأسعار وثم يعود الارتفاع في السوق

ونتوقع حدوث تصحيح بعد الوصول لمستويات 4700 وما فوقها

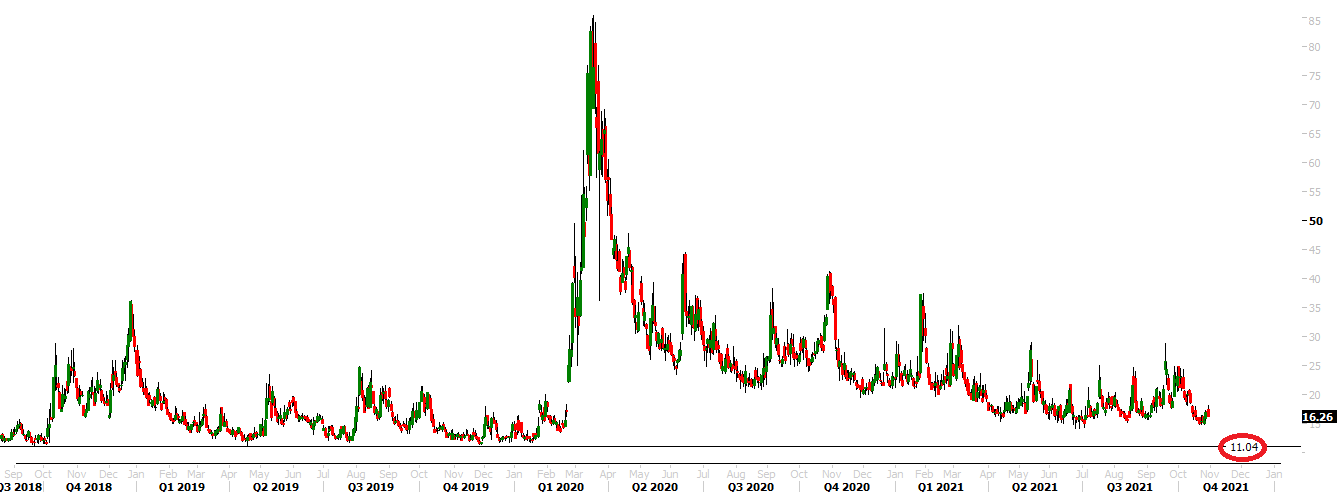

كوننا نتوقع أن يكون مؤشر VIX الذي يقيس تقلب مؤشر اس اند بي 500 إلى مستويات متدنية

اعتدنا بعد بلوغها حدوث تصحيحات في السوق وهي بين 13 و11 وفق رسم VIX التالي منذ عدة أعوام

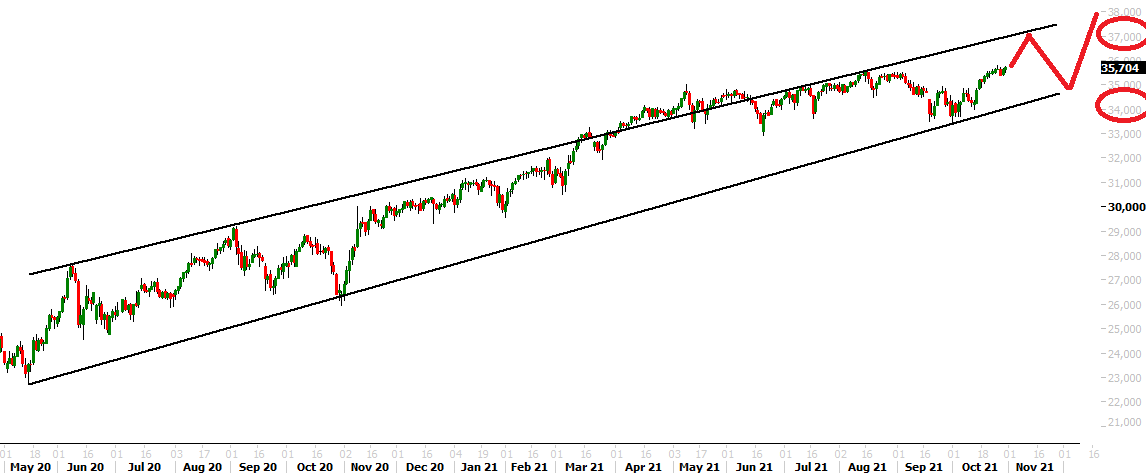

أما مؤشر الداو جونز فقد يحقق مستويات 37000 وثم يحدث التصحيح في السعر وفق الرسم التالي

بينما لمؤشر ناسداك 100 فقد يستمر الارتفاع حتى مستوى 16000 وثم يحدث تصحيح للسعر وفق الرسم التالي

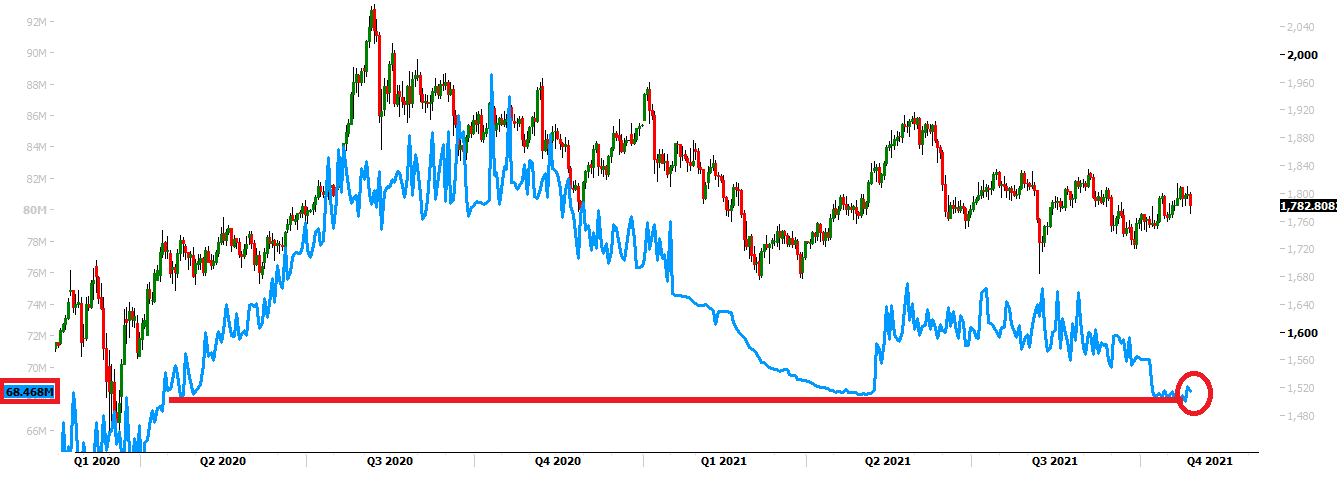

حركة الذهب يقررها المستثمرين به بالدرجة الأولى

حيث سيكون هناك صراع بين التأثير السلبي على السعر من توجه الفيدرالي الأمريكي لرفع معدل الفائدة

والتأثير الإيجابي للمدى القصير أن رفع الفائدة غير متوقع قبل أكثر من 6 أشهر على الأقل

إلا أن المستثمرين ينظرون أيضا للمدى البعيد بأن معدلات الفائدة مرجح أن ترتفع وتؤثر سلبا على سعر الأونصة

مما قد يعيد التراجعات في السعر سريعا وهو ما يزال الأمر الذي يجعل بلوغ مستويات 1500 للأونصة ممكنا مع استمرار تحسن الاقتصادات الكبرى

وهو ما يجعل حيازات أكبر صناديق تستثمر في الذهب تتراجع لتستمر عند أدنى مستويات لها منذ الربع الثاني من العام الماضي

الرسم التالي لسعر الأونصة وأيضا الحيازات باللون الأزرق

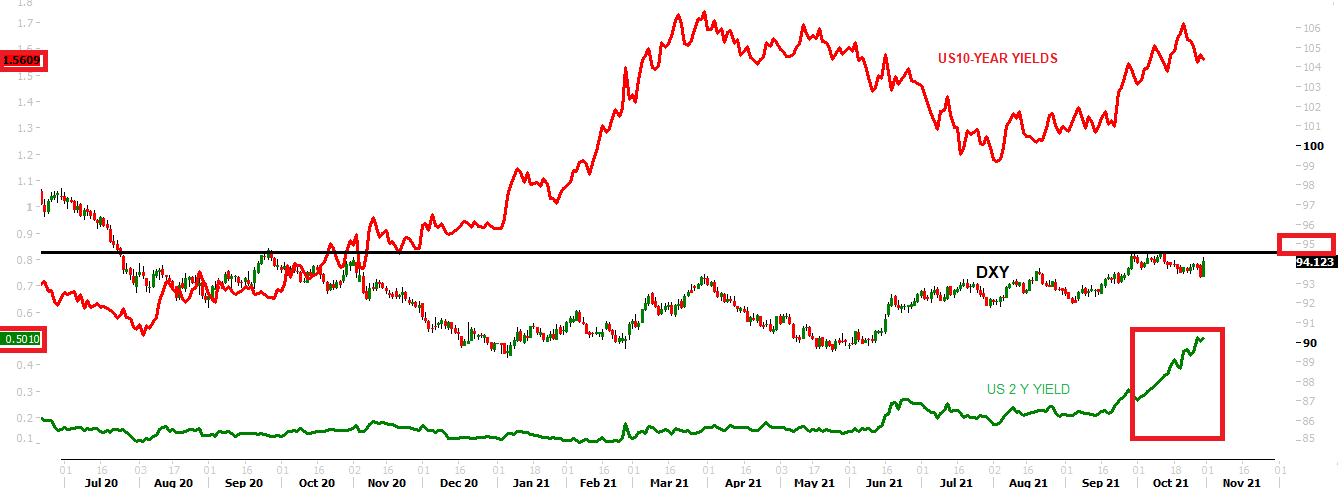

مؤخرا قفزت عوائد الخزانة الأمريكية لأجل عامين كونها معبرة عن توقعات ارتفاع الفائدة في تلك الفترة

حيث ارتفعت من مستويات 0.25% إلى 0.5% تقريبا

وذلك أعاد تميز مؤشر الدولار الأمريكي سريعا وخاصة أن المركزي الأوروبي يرفض خفض التحفيزات بشكل مؤثر وينتظر الفيدرالي الأمريكي

اليكم رسم يبين مؤشر الدولار الأمريكي بالإضافة لعوائد الخزانة الأمريكية لأجل 10 أعوام باللون الأحمر ولأجل عامين باللون الأخضر ويتبين ارتفاع مؤشر الدولار مع ارتفاع العوائد

ومستقبلا قد تحقق هذه العوائد المزيد من المكاسب لتترجم توقعات التوجه لرفع معدل الفائدة

ولذا فذلك قد يجعل مكاسب مؤشر الدولار الأمريكي تتجاوز مستويات 95 ارتفاعا في حال بقي المركزي الأوروبي دون تغيير في سياساته تجاه معدلات الفائدة

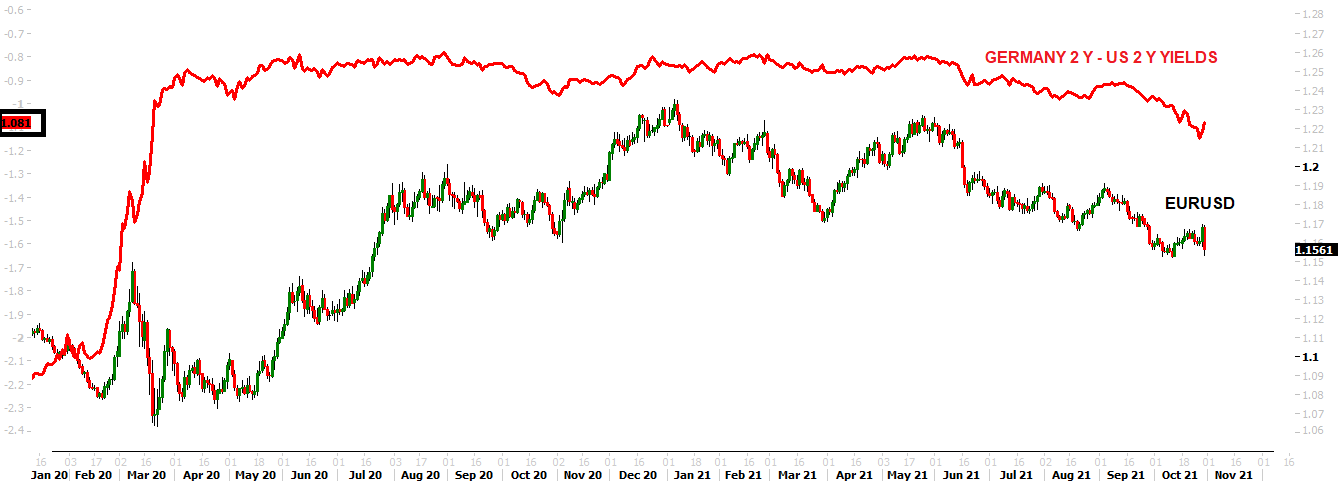

ارتفاع العوائد في أميركا كان أسرع من عوائد أوروبا بسبب ما ذكرناه من عدم تلميح المركزي الأوروبي لأي قرب لرفع معدل الفائدة

وبالتالي تعمق الفرق بين العوائد على سندات أجل عامين في المانيا وأميركا لأكثر من 1%

مما ضغط على سعر صرف اليورو مجددا ليبلغ 1.15 وفق الرسم التالي

وفي حال استمر الفيدرالي بتوقعه رفع معدلات الفائدة وبقي المركزي الأوروبي ممتنعا عن ذلك

فيتوقع حينها أن يستمر اليورو مقابل الدولار بالتراجع أكثر ويستهدف مستويات 1.10

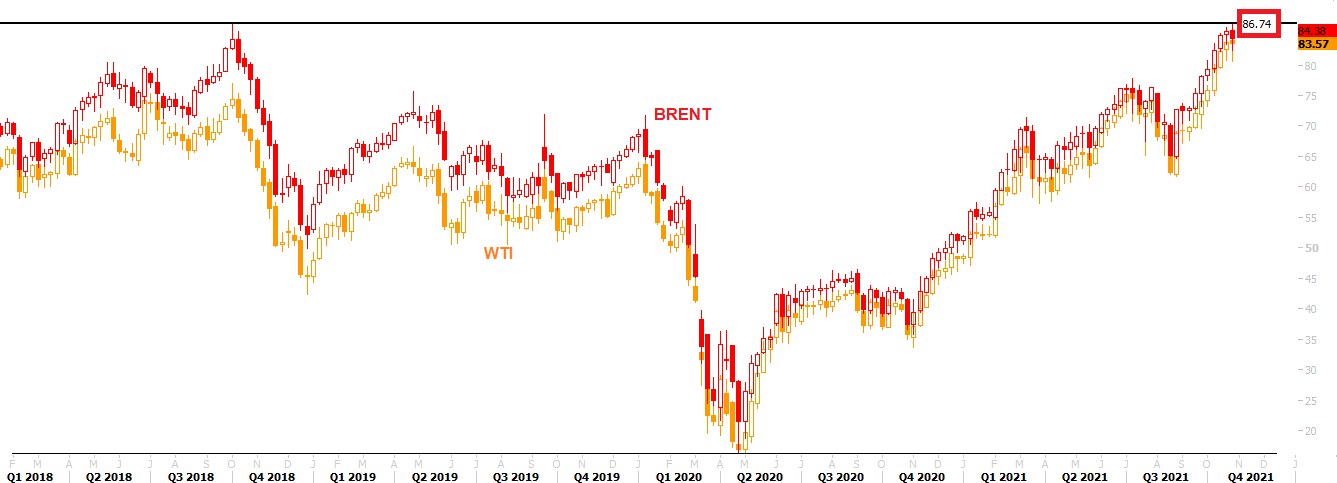

النفط أيضا أمام موعد هام وهو اجتماع اوبك بلس ومناقشة الانتاج

التوقعات مستمرة بأن يتم الالتزام بالزيادة الشهرية البالغة 400 الف برميل من الانتاج اليومي

ولكن هل سيتم مناقشة رفع الإنتاج للعام القادم ؟

بحيث يتم توفير امدادات أكبر ويتم منع سعر البرميل من بلوغ مستويات أعلى قد تضر بالاقتصاد العالمي من حيث ارتفاع التكاليف.

نفط برنت كان قد لامس قمة مايو لعام 2018 عند 86.74$ وفق الرسم التالي ولذا فهو مستوى مقاومة قوي قبل قرار اوبك بلس في اجتماعهم يوم الخميس المقبل